過払い金請求の裁判で、現実には何が争われるか、知っておきたいですか。

現在の過払い金請求訴訟の主な論点

過払い金請求の裁判では、現在、過払い金の額を大きく左右する実質的な争点は、一旦完済した後に再借入したときに一連計算できるかどうか、過払い利息が付くか(貸金業者が「悪意の受益者」か:民法第704条)どうか、貸金業者が取引履歴を一部しか開示しないときに開示されない部分をどう扱うかの3点といってよいでしょう。もっとも、過払い利息が付くかどうか(悪意の受益者問題)については、最近は貸金業者からそれほど強くは争われず、他方取引履歴不開示部分は過払い債権者側が闘ってもほとんど成果を上げられなくなってきていますので、実質は一連計算問題が主要な戦場で、その中で論点が増えている(複雑化している)というべきかと思います。

現在では貸金業者はどこでも、少しでも過払い金の額を減らすためと裁判を引き延ばすために、さまざまなことを考え出しては主張して食い下がってきますが、大半は、過払い金請求に関する理屈と裁判例がわかっている弁護士にはまともに相手にする必要もないものか結果にほとんど影響がないものです(ただし、「過払い金請求の歴史と現状」で指摘しているように裁判官の過払い金請求に対する視線が冷たくなり、貸金業者側が失地回復に熱意を持ち資金力にものを言わせている現状ではいつまでそういっていられるかは楽観できませんけど)。

ここでは、実質的に意味のある3つの問題について簡単に説明しておきます。

取引の一連性/分断問題

借入・返済を続ける中で、借り主が一旦完済して借入残高がゼロとなり、その後借入のない期間(空白期間)が続いた後に再度借入をした場合、利息制限法引き直し計算を一連でできるか(裁判業界の言い回しでは「過払い金をその後の借入に充当できるか」)という問題です。一連計算できないと判断された場合は、完済前と再借入後を別に計算することになります。問題となる完済が10年以上前の場合は完済前の過払い金は消滅してしまい、再借入後の利息制限法引き直し結果だけが問題となります(2020年4月1日施行の民法改正で、債権の消滅時効について「債権者が権利を行使することができることを知った時から5年」という定めがなされましたが、2020年3月31日以前の過払い金については時効期間はすべて10年です)。問題となる完済が10年以内の場合は、個別に計算した結果を合算して評価することになります。どちらにせよ、一連計算した方が過払い金が多くなるのが普通です。

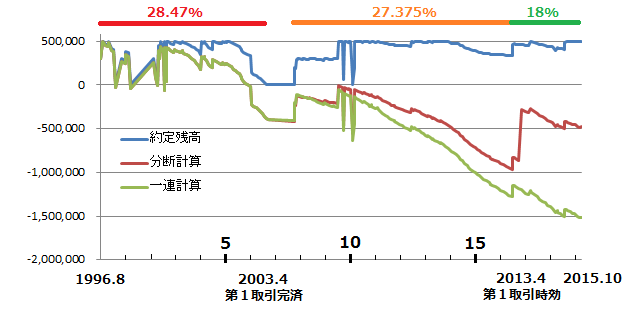

1996年8月に消費者金融から借入を始め、6年8か月借入と返済を繰り返して2003年4月に完済して(ここまでを「第1取引」とします)その後1年あまり借入残高のない空白期間が続き2004年5月に再度借入をして借入と返済を再開して(このあとを「第2取引」とします)さらに11年あまりたった2015年10月に私のところに相談に来た人の取引履歴に基づいて、「約定残高(やくじょうざんだか:消費者金融との契約通りの計算での借入残高)」(水色の線)、第1取引と第2取引を別計算した(取引が分断された)場合の過払い金(えんじ色の線)、一連計算した過払い金(緑の線)をグラフ化しました。

一連計算した場合は、第1取引と第2取引を別計算して合計した場合よりも過払い金が多くなり、その差は期間が経過するにつれ拡大していくこと、そして取引が分断される場合、第1取引の終了から10年が経過すると第1取引の過払い金が時効消滅する結果、その時点で過払い金額が決定的に違ってくることがわかります。このケースでは、私に相談に来た時点で、過払い金は(もちろん過払い利息込みで)一連計算なら約152万円、分断なら48万円あまりとなっています。1年あまりの空白期間をつなげて取引全体を一連扱いできるかどうかで過払い金はかなり違ってくるというケースです。

この問題についての最高裁判例を整理すると、①完済前と再借入の際の基本契約が同じもの(基本契約が1つ)の場合は空白期間を考慮することなく一連で計算できる(正確に言えば、この場合にどのようなときに取引が分断されるかについて基準を示した最高裁判決はなく、現時点では最高裁は、一連か分断かは下級審の判断に任せているというのが実情です)、②完済時と再借入時で基本契約が異なるもの(基本契約が2つ)の場合は、完済前の取引(第1取引)の長さ、空白期間の長さ、完済時の契約書の返還の有無、カードの失効手続の有無、空白期間の貸金業者と借り主の接触状況、再借入時の基本契約(第2の基本契約)が行われる経緯、最初の基本契約と再借入時の基本契約の契約条件の異同を考慮して「事実上1個の連続した貸付取引であると評価することができる」ときには一連計算でき、そうでなければ一連計算できないということになります(最高裁2008年1月18日第二小法廷判決)。東京圏では、後者の完済時と再借入時で基本契約が異なる場合について、空白期間が1年というのが1つの目安と考えられ、第1取引の期間が長い、契約書が返還されていない、カードの失効手続が取られていない(以前のカードがそのまま使える)、貸金業者が借主に借入を勧誘している、契約条件が同じということが一連性を認める方向、そうでない場合は一連性を否定する方向に働くというようなことで判断されています。

しかし、完済時と再借入時で基本契約が同じ場合でも、空白期間が長いと一連性を認めない裁判官もいますし、基本契約が同じなのにわずか数か月の空白期間で一連性を否定されているケースもあります。

1回払いキャッシングサービス問題

取引の一連性/分断問題の中で、信販会社(クレジットカード会社)に対する過払い金請求に際して、近年ホットな論点として、1回払いキャッシングサービスが一連計算できるかという問題があります。

1回払いキャッシングサービスは、限度枠(20万円とか30万円が多い)の範囲で借り入れた金額を翌月か翌々月の引き落とし日に全額一括払いで返済するもので、マンスリークリア方式とも呼ばれています。

過払い金請求の実務上は、特に銀行系のクレジットカードでは、数十万円の枠で借り入れて少しずつ返済する「ローン」は昔から低金利で利息制限法の範囲内のことも多かったのに対して、キャッシングサービスは利息制限法を超えた高金利の場合が多かったので、キャッシングサービス部分を捉えて過払い金請求をしていて、その頃は何の問題もなく過払い金を回収していました。

しかし、近年、ニコスやクレディセゾンなどが、裁判で1回払いキャッシングサービスは一連計算できず、個別に計算すべきであり、その結果、返済後10年を経過したものは時効消滅しているという主張を、頑強にしてくるようになりました。基本契約に基づく貸し借りについて過払い金をその後の借入金に充当できるとして一連計算を認めた最高裁2007年6月7日第一小法廷判決は、返済が個別の貸付ではなく全体に対して行われる場合に一連計算を認めているのだから、個別貸付に対して返済している1回払いキャッシングサービスは一連計算できないというのです。最高裁2007年6月7日第一小法廷判決は、対象となるカード(オリコカード、アメニティカード)取引が借主が1回払いを選択できるカードであることを判示した上で一連計算を認めているのですから、信販会社側の主張は間違っていると私は考えていますし裁判でも主張していますが、信販会社側の主張が認められて1回払いキャッシングサービス(マンスリークリア方式)は一連計算できないという下級審判決も多く出されています。

マンスリークリア方式と言われると、全額返してから次の借入をするように思わされますが、実態は違います。例えば限度額20万円、毎月10日締め、翌月5日引き落としの場合、2020年3月末に20万円借りれば、2020年5月7日(引き落とし日が休日の場合次の平日になるので)に預金口座から20万円引き落とされますが、その引き落とし前の(つまり借入残高が20万円残ったままの)2020年4月11日から5月10日までの間にさらに限度額内の20万円を借り入れることができるのです。そうすると何が起きるかというと、3月末に借りた20万円を返せない人が、翌月に20万円を借り入れてそれで3月末借入分を「一括全額返済」したことにできるのです。これは一括払いと言いながら、実態は20万円の借入をしたままでただ利息を払っているだけです。消費者金融から限度額いっぱい借り入れて利息だけ返している場合と実態はほとんど同じです。

もちろん、1回払いキャッシングサービスを利用している人がみんなそういう状態というわけではなく、時々利用して本当にその都度全額返している人もいるでしょうし、返済のための借入を繰り返している人でも最初から最後までその状態ということもないでしょう。しかし、1回払いキャッシングサービスも性質上通常の借入とまったく違うというわけではありません。

借入の実態を考慮して、1回払いキャッシングサービスについても一連計算を認める判決もあります。私がクレディセゾンとこの論点で激しく争った事件で東京地裁2020年3月27日判決は、20年余の長期にわたり借入毎に与信審査を受けることなく借入毎に貸付方法や貸付条件が定められることなく利用限度額の範囲内で利用規約に従って1回払いキャッシングサービスを利用し続け、約定残高のある状態が長期にわたって継続し(たとえば1999年9月18日の借入後初めて借入残高が0になるのは2008年10月6日)、返済資金のための追加借入とみられる取引が多々あることから、「本件キャッシング取引は、1個の連続した貸付取引であると評価されるべきである」として一連計算を認め、その間に1年程度(366日が1回と396日が1回)の空白期間があっても空白期間前に長期間取引が継続しており契約書の返還もカードの失効もない(クレジットカードの場合それが通常)ことから分断されないとしています。

貸付停止措置による分断/時効進行問題

取引の一連性とは理論上は根拠というか論点が異なりますが、実質的に類似した問題として、借主が返済を怠り(その状態が長期間続いて)貸金業者から貸付停止措置を受け、さらには契約を解約されて、追加の借入を受けられずただそれまでの借入金を返済するだけの状態(そのための別の契約書を作成していることもあります)になった場合、その時点で過払い金の消滅時効が進行するかという論点があります。

近年、アコムが度々主張し、その他の貸金業者も時々主張するようになっているものです。

この貸金業者の主張が認められると、返済継続中でも過払い金請求権の時効が進行し、貸付停止措置や契約解約から10年経過するとそれ以前の過払い金は時効消滅し、過払い金請求から10年以内に返済した額とそれに対する過払い利息しか請求できないというこということになって、過払い金額が激減することになります。

この論点については、過払い債権者側の弁護士は、貸付停止措置が恒久的なものではなく返済が進めば解除されうる性質のものだとか、借主に対して貸付停止措置が告知されていないという主張をして争うことが多く、現状は、どちらの判決もあるという状態で、情勢は混沌としています。

私は、この論点の本家というべきアコムからはこの主張をされたことがありません。別の貸金業者がこの主張を本気でしてきたので本気で争い、他の弁護士とは違う観点で主張を展開し、一連計算前提の和解をしたことはあります。その事件では、依頼者との関係上和解が必要な事情があったので和解しましたが、私はこの論点では十分に闘えるという感触を持っています。

過払い利息=悪意の受益者問題

2010年代前半、過払い金請求の裁判で、もっとも貸金業者が精力を費やして争い、煩雑で膨大な準備書面と無意味に分厚い証拠書類を出してきたのがこの問題です。最近は、貸金業者側でこの問題に対する熱意が薄れてきたように感じられ、この問題で本気で闘う場面は少なくなりました。

この問題は、率直に言って、一般の人にわかりやすく説明するのはかなり困難です。弁護士でも十分理解している人がどれだけいるのかなと思う論点です。

貸金業者が悪意の受益者と認められると、過払いになった時点からそれぞれの時点の過払い金に年5%の利息(過払い利息、法定利息)が発生します(民法第704条:「悪意の受益者は、その受けた利益に利息を付して返還しなければならない」)。2020年4月1日施行の民法改正で、法定利息は3%、以後3年ごとに見直す変動制となりましたが、2020年3月31日以前の過払い金計算はすべて年5%で行われますし、最終取引(最後の借入か最後の返済の遅い方)が2020年3月31日以前の過払い金については、2020年4月1日以降も年5%の利息が発生し続けます。過払いとなったのが最近であれば過払い利息が付いてもつかなくても大差ないですが、過払いとなってから10年も20年も取引が続いているケースでは、過払い利息が付けば過払い金が5割増しとか倍になるようなケースもあります。

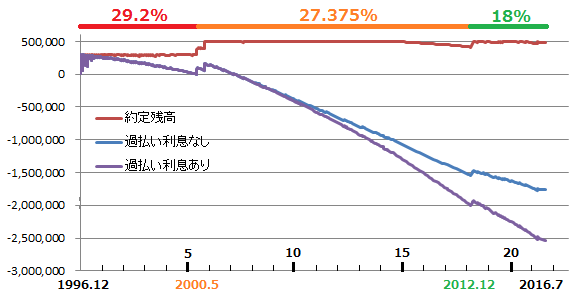

下のグラフ(その説明は「借金?本当は過払い?」の項目でしています)のケースでは、過払いとなってから15年ほどたった時点で、過払い利息なしの計算では175万円ほど、過払い利息付きで計算すると253万円ほどで、過払い利息が過払い利息なしの場合の過払い金額の約45%に達しています。

悪意というのは法律用語(民法の用語)では対象となる事実を「知っている」ということで、世間でいう悪意とはかなりニュアンスが違います。そして、利息制限法違反の高利で貸付をする貸金業者が悪意の受益者であるというのは過払いであることを具体的に認識しているという意味ではありません(昔は、そういう議論が貸金業者側からなされましたが。そう思っていたら、2016年7月にニコスの弁護士からそういうプリミティブな主張を受け驚きました)。利息制限法の制限利率を超える高金利で貸付をしている貸金業者は、客観的に過払いであれば、悪意の受益者と推定するというのが最高裁の立場です(最高裁2007年7月13日第二小法廷判決、最高裁2007年7月17日第三小法廷判決等)。最高裁判決で、例外的に貸金業者が「悪意の受益者」と推定されないとされるのは、貸金業者を利息制限法適用から逃れさせる「みなし任意弁済」の規定の適用があると信じ、その信じたことが「やむをえないといえる特段の事情」があるときです。

「みなし任意弁済」の規定は、長年、一部の貸金業者と多重債務者問題にきちんと対応する弁護士の間で激しく執念深く争われてきましたが、2006年1月13日の最高裁判決(第二小法廷判決)で事実上とどめを刺され、この規定が現実に適用される(貸金業者が利息制限法の適用を免れる)可能性はほぼなくなりました。それでホッとしていたのですが、最高裁が、悪意の受益者問題で、みなし任意弁済の規定が適用されると信じたことがやむをえないといえる特段の事情があるときは悪意が推定されないなどといいだしたので、みなし任意弁済の適用要件論が、過払い利息を払わせる/免れる要件論で復活したのです。

しかも、2009年7月の2つの最高裁判決(最高裁2009年7月10日第二小法廷判決、2009年7月14日第三小法廷判決)が、2006年1月13日以前の「悪意」については、当然には推定されないといい出したので、貸金業者が勢いづき、自分にはみなし任意弁済が適用されると当時信じていたことがやむをえないといえる事情があると、さまざまな主張を始め、過払い金請求訴訟で膨大な書類が出されるようになったのです。

このみなし任意弁済の適用要件の中心は、貸付(追加貸付を含む)の際と返済(の受け取り)の際に、一定の事項がきちんと記載された書類を借主に交付して(渡して)いることです。この書類の受け渡しがあったという事実と、その書類に一定の事項が記載されていたという事実が認められるかが焦点となるので、その書類の控えを保管している業者はこれを大量に証拠として提出してくるようになりました。取引明細書の控えを最もきちんと保管して提出してきたのがアコムで、長期にわたる取引の事案(言い換えれば過払い金が多額の事案)ではそれだけで数百枚の取引明細書の控えが提出されました。アイフルやCFJからも取引明細書の控えが一部出されました。アイフルは控えと別にコンピュータのデータを取引明細書用紙にプリントアウトしただけの再発行書面も別に出してきたりしましたし、プロミスも同じです。アコムの主張は、私の目には既にあちこちほころんで破綻していますし、再発行書面はマザーコンピュータのデータに過ぎず取引履歴と同じでその内容の明細書を交付したという証拠価値はありません。アイフルが一部出してくる控えは、一部ではさしたる意味はありません。きちんと議論すれば、大量に出してきても無意味なのですが、それでも大量に出されると幻惑される裁判官もいますし、細かい議論になり反論もめんどうで、裁判も長くなります。きちんと理解していない弁護士や、ましてや素人なら、物量作戦でお手上げになりかねません。

しかも、2011年12月の3つの最高裁判決(最高裁2011年12月1日第一小法廷判決が2つと15日第一小法廷判決)が、リボルビング取引(月々の返済額が定められた最低返済額以上であれば足りるという方式の貸付。消費者金融のほとんどが行っている方式)の場合に取引明細書の記載が一定の要件を満たせば悪意の受益者でないと受け取れる内容でした(判決の事案では、要件を満たしていないので悪意の受益者とされたのですが)。もう少しいえば、アコムについては2001年11月、プロミスについては2002年10月、CFJについては2004年10月以降はその要件を満たしているかのような認定をしています(認定をしたのは原判決で、最高裁が直接判断したのではありませんが)。このため、その後に過払いとなった事案では過払い利息が付かないのか、他の貸金業者はどうなるのかなどをめぐり、さらに混沌とした情勢になりました。

これらの最高裁判決(アコムについては最高裁2011年12月15日第一小法廷判決)の後、私もアコムから大量の取引明細書の控え(ATMジャーナル)を提出され、それを子細に見て2001年11月より後の控えでも最高裁がいう要件を満たしていないものが相当数あることを指摘するなどの消耗する闘いをして跳ね返した経験があります。2014年以降は、私が担当する事件ではアコムからその手の主張を受けなくなっていました(プロミスからは、私はその手の主張をされたことがありません。CFJはこの問題が生じたころ以降事件がないし)。2021年11月にアコムから久しぶりにその主張が出たので、そういう主張をするならATMジャーナルを出すよう求めたら、アコム側は本件では提出する予定はないと言い、アコムが悪意であることを前提に裁判所からこちらの請求額の約98%の和解案が提示されて和解しました(2022年2月15日和解成立)。

取引履歴一部開示問題

「過払い金請求の歴史と現状」でも触れているように、東京の3つの弁護士会が多重債務専門の法律相談センターを開設して多重債務者救済を弁護士会として取り組み始めた1998年頃、弁護士が取引履歴の全部開示を求めてもすんなりと最初の取引からの取引履歴全部を開示してくる貸金業者はほとんどありませんでした。東京の3つの弁護士会の相談センターが相談担当弁護士に向けて指示した「東京三会統一基準」で取引履歴の全部開示を要求し引き直し計算をするまで(したがって取引履歴の開示があるまで)弁済案を提示しないことを打ち出したり、弁護士会の相談センターの中心メンバーによる集団訴訟などを通じ、貸金業者が渋々ながら取引履歴の開示に応じるようになり、最終的に最高裁2005年7月19日第三小法廷判決で取引履歴開示拒否が不法行為となることが判示されるに至り、大半の貸金業者が素直に所持している限りの取引履歴を開示するようになったのです。

しかし、それでも古い取引履歴はもう廃棄してしまって持っていないから出せないということは、どこの業者でも言ってきます。消費者金融の多くは創業以来の取引履歴を全部出してくるわけではなく、どこでも理論上は一部開示の可能性はあります。しかし、消費者金融大手(アコム、プロミス、アイフル)の場合は、概ね1980年代以降の取引履歴は出してくるので、現実的には一部開示が問題となるケースはレアケースといってよいでしょう。

現実的に取引履歴の一部開示が問題となるのは、消費者金融ではCFJ、新生フィナンシャル(レイク)、エイワ、信販会社ではオリコ、クレディセゾン、三菱UFJニコス(日本信販)、エポスカード(丸井)あたりです。

これらの消費者金融・信販会社の個別の取引履歴開示状況や裁判対応については、各社別の項目で説明します。

取引履歴が一部しか開示されない場合、借主が利用明細書等を持っている場合は、取引を立証できますし、信販会社の場合に(クレジットカードの支払はふつう口座引き落としなので)引き落とし口座の古い通帳が手元にあれば(銀行に調査嘱託等で提出を求めても、たいていは保管してないなどといって拒否されてしまいます)ある程度の立証ができます(信販会社からは、その引き落としがキャッシングなのかショッピングなのかわからないなどと主張されたりしますが)。

しかし、借主側では全く資料がないという場合、昨今ではなかなか厳しい状況になりがちです。かつては、借主の陳述書で、おおむねいつごろから貸付枠いっぱいまで借り入れて決められた返済額を返済してはまた限度いっぱいまで借りるということを繰り返していたなどと書いて提出して、貸金業者がそれにある程度説得力のある反論がなされなければその陳述書に沿った推定計算で過払い金が認められた時期もありました(2008年頃まではその程度の陳述書だけでも推定計算で判決をもらえました)が、近年では、過払い金請求に対する裁判官の視線が冷たくなったこともあり、そういったことはまず認めてくれません。

今では該当期間の通帳を全部出し、かなり精密な推計ができた場合であっても、通帳だけでは推計は認めない(その引き落としがショッピングでなくキャッシングであることが立証できていないから)と一蹴されることが珍しくなくなっています。

それでもそういった事情を加味して、入会(取引開始)から取引履歴開示冒頭の時期までに相当な期間が経過していることを理由に、開示冒頭の時期には過払いとなっていたと推定して、開示冒頭残高(取引履歴が開示された最初の日現在の利息制限法引き直し残高)を0とする計算を認めてくれることも多かったのですが、近年は、これも認めてくれない裁判官が多数派になっています。

裁判官によっては、根拠のない推計ではなくて通帳もきちんと提出されているのだから、少しは上積みした和解案を出したらどうかと貸金業者に促してくれることもあります。最近でも、開示分での計算額と冒頭ゼロ計算のほぼ中間の額で和解したこともあります(2022年6月16日和解成立)。

預金通帳が一部でも手元にあったり、その業者ごとに手掛かりとなる情報があるものもあり、そういうところでさまざまな工夫をして開示された分だけでの計算額に何らかの上積みをさせることができればいいところで、それも難しくなっているのが実情かなと思う昨今です。

「過払い金返還請求の話」の各ページへのリンク

「相談・依頼」「事件依頼:過払い金請求」へのリンク

他の項目へのリンク